洞见 ▏软通动力发布SaaS市场分析报告:高速发展,碎片化突出,消费理念待转化

数字技术已经成为经济发展的“助推器”,SaaS以其强扩展、高灵活和快迭代等特性,为企业发展提供着有效支撑与保障。在数字化变革进程中,企业SaaS应用场景会发生哪些变化?技术创新的浪潮下,谁将成为下一个受益者?SaaS市场发展趋势如何?

最近,软通动力创新研究院发布的《中国SaaS市场与发展研究报告》认为:

• 抓住国内高速发展的宝贵窗口期

未来3~5年,国内SaaS市场将过渡到行业成熟期,整体市场规模也有望达到千亿之巨,而竞争将趋于白热化;这段时间,将是传统软件厂商、创业SaaS厂商、互联网厂商等各方参与势力宝贵的窗口期。

• 用户需求碎片化的特征仍将持续

SaaS用户的需求涵盖经营管理、数据分析、办公沟通、信息安全、业务流程、垂直专用等大类;非IT部门的管理、生产、职能等部门成为需求的发起者。

• 用户理念和消费习惯仍待培养

SaaS用户渗透率为43%,但付费用户仅为5%,表明用户的接受度和信任度仍待提升,SaaS厂商需从产品体验、安全可信、知识产权等角度帮助用户更新认知,以增强用户持续付费的意愿。

• 融合是SaaS市场发展的重要方向

单纯的SaaS产品很难构筑企业护城河,融合是大势所趋:产品层面,向PaaS,甚至IaaS层级延伸,打造产品矩阵,满足不同层次客户的需求;商业化层面,依附某个大的生态联盟,构建企业级SaaS产品也不失为明智之举。

SaaS市场高速发展,竞争格局尚不稳定

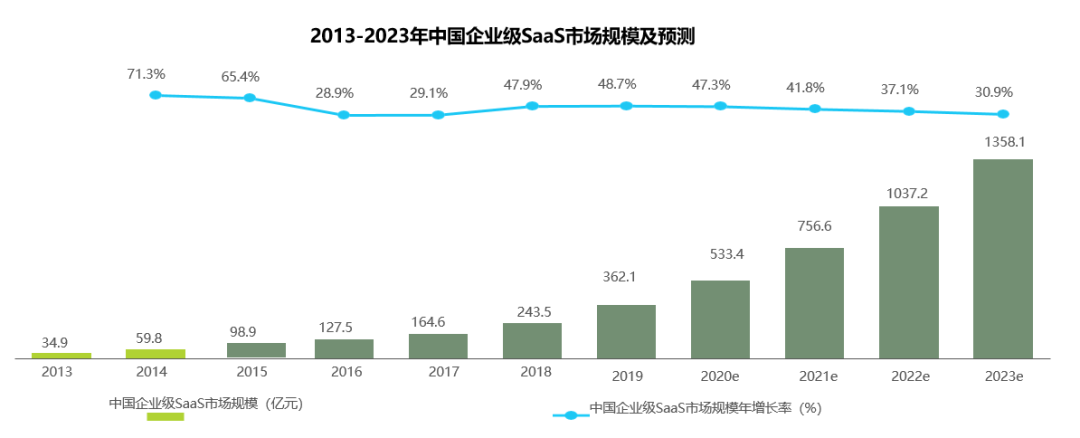

云计算快速发展,底层云服务的完善为SaaS的发展奠定了基础,与此同时,政策持续推动“企业上云”,疫情催化用户教育,企业对SaaS的接受度和产业数字化转型需求增加,推动我国SaaS市场规模快速扩张,甚至超出预期。

2019年中国企业级SaaS市场规模为362.1亿元,预计2022年中国企业级SaaS市场的规模将突破千亿元。

数据来源:艾瑞咨询 2020年

根据业内共识,SaaS业务场景应用被分为六大赛道,分别是:经营管理业务类、办公沟通工具类、业务流程外包类、数据分析服务类、信息安全服务类、垂直行业应用类。

据海比研究院的数据显示,2020年中国SaaS厂商数量达到4500家。其中,经营管理业务类SaaS厂商数量最多,占比31%;其次为办公沟通工具类和垂直行业应用类,占比均为21%;相比而言,数据分析服务类和信息安全服务类SaaS厂商数量略少,占比分别为6%和4%。

从不同业务场景的SaaS细分市场规模来看,经营管理业务类SaaS市场份额最高,占比40%,规模达到200.6亿元。其次为垂直行业应用类,市场份额占比26%,规模达到130亿。

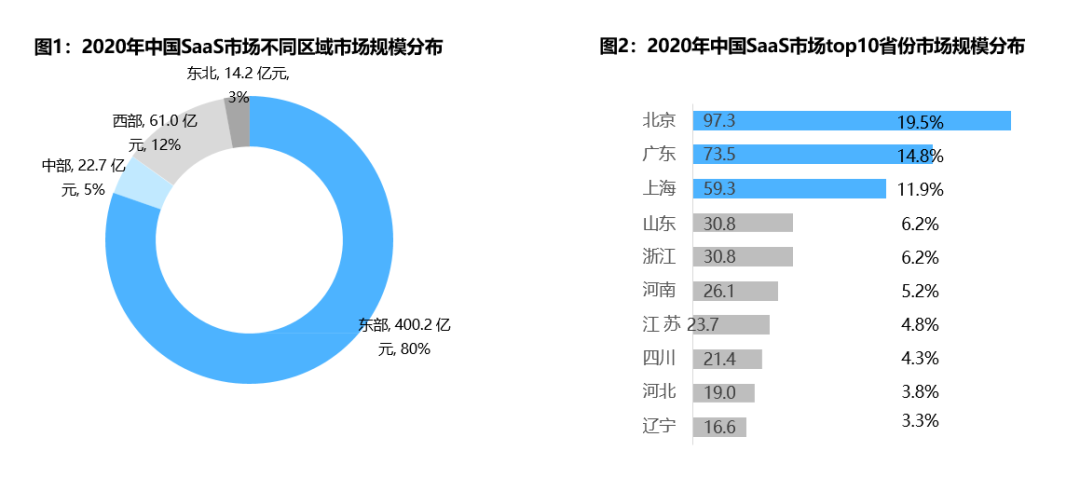

从不同区域的SaaS细分市场规模来看,东部地区市场规模最大,达400.2亿元,占比80%;其次是西部地区,市场规模为61亿元,占比12%;中部地区市场规模为22.7亿元,占比5%;东北地区市场规模最低,为14.2亿元,仅占比3%。

从不同省份SaaS市场规模来看,北京、广东和上海是前三大细分市场,其次是山东、浙江、河南、江苏、四川、河北和辽宁。

数据来源:海比研究院,2021年

从SaaS用户数量来看,SaaS用户数已达到915万家,占全国法人数量的43%。从SaaS付费用户数量来看,有102万家付费用户,占SaaS用户的11%,可见SaaS的普及率还有较高的提升空间,市场竞争格局尚不稳定。

小结:

我们认为,SaaS在国内的应用和发展,尽管与国际领先市场相比仍然具有较大差距,但伴随企业信息发展程度、云服务发展水平的逐渐加深,以及国家政策法规的持续推动,中国企业客户对SaaS化应用的接受度已然被激发出来,应用领域也越来越广,SaaS在国内的发展将逐渐从成长期逐渐步入成熟期,市场竞争必定会更加激烈!对于SaaS企业来说既是一种挑战,也是一种激励,合理竞争可以促使SaaS企业的发展前景更为辽阔。

SaaS产品多面开花,厂商积极复盘创新

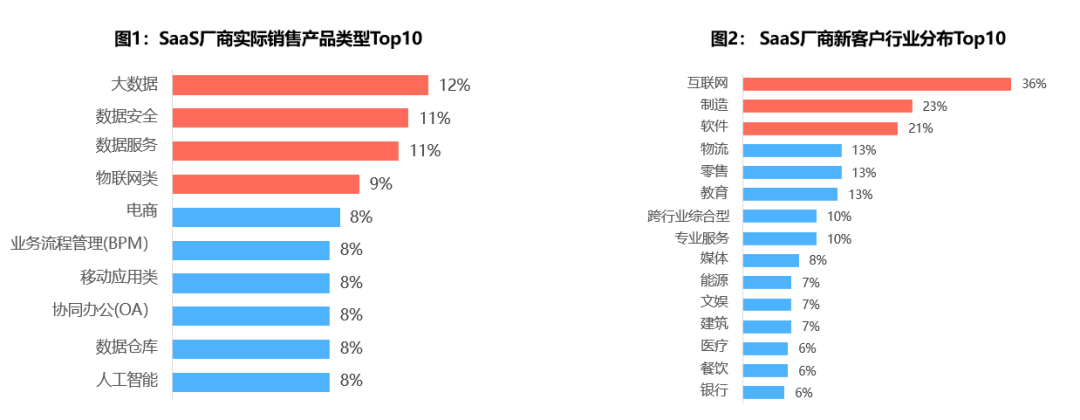

近年来,国内SaaS产业发展在产品理念、市场成熟度、付费习惯、客单价等多方面条件都在朝着国际化程度追赶。据分析,从厂商产品供给的前十五名热门产品类型来看,数据、电商、研发管理、物联网、安全、中台、OA等方向是当下的热门产品类型。

不同细分领域的热门产品类型有所不同,经营管理业务类比较热门的产品是电商、研发管理、设备与资产管理、ERP等;数据分析服务类热门产品则是大数据、数据服务和数据仓库类;办公沟通工具类热门产品则是OA、视频会议、设计与图像、office和文档管理等;业务流程外包类比较热门的产品则有企业培训、员工福利、代记账等。

SaaS厂商提供产品以4-10个居多,主流仍是经营管理业务类产品,占比达83%;其次是数据分析服务类,占比达51%;再次是办公沟通工具类,占比达41%。与此同时,厂商在推出新锐产品方面较为积极,主要以数据安全、大数据、移动应用和电商为主,主要布局互联网和制造等重点行业。

数据来源:海比研究院,2021年

从SaaS厂商的客单价分布来看,5-10万元的占比最高,达27%;其次是2万元以下和2-5万元,均为16%。可见,SaaS厂商中有58%的客单价低于10万元。从客户类型来看,当下SaaS产品的客户主体仍是中小型企业,占比73%,是SaaS产品的购买主力。

从SaaS用户的行业分布情况来看,SaaS用户比例较高的行业有制造、互联网、软件、能源、交通、专业服务等。其中,制造和互联网占比最高,均达21%以上;其次是软件,占比10%以上;能源和交通占比也相对较高,占比5%左右。由此可见,SaaS用户的行业集中度较高,前四大行业占比接近六成,因此SaaS厂商应该对这四大行业进行重点布局。

小结:

我们认为,在供给端,国内SaaS厂商的初创特征明显,超三成SaaS厂商是近五年成立的,每年都有为数众多的厂商涌入行业,说明资本对行业前景的看好;但另一方面,行业也呈现出散而不大、大而不强的特征,56%厂商收入规模低于2000万,49%的厂商利润低于500万,大量新进者分噬市场的同时,也大幅拉低了行业的盈利能力,需要SaaS厂商寻求更多元的盈利模式和变现途径。为此,软通动力创新研究院认为,SaaS厂商在产品定位上,应选择通用或定制化产品作为市场主打方向:选择通用产品,客单价低,发展相对缓慢,但毛利率高,度过了前期的隐忍阶段,后期发力快,有不错的复利增长。选择定制化产品,服务大客户,毛利率略低,但客单价高、签单快,可以利用早期拓展市场阶段做大规模,后续再不断提升产品化和毛利率。

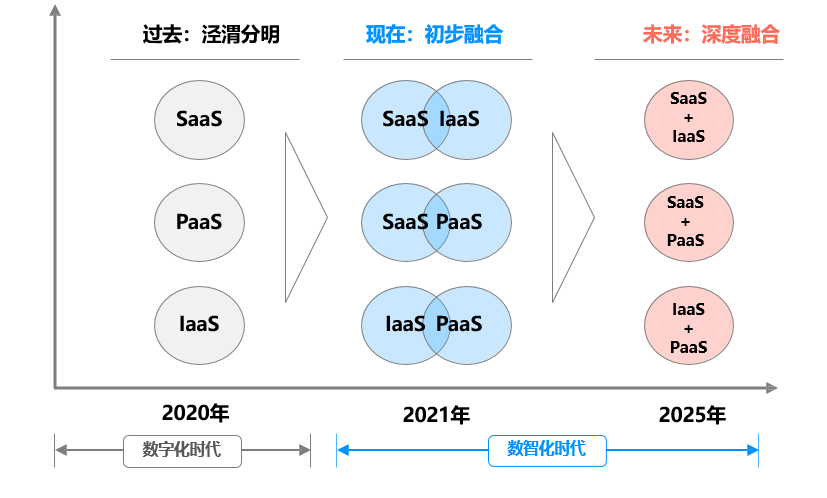

SaaS产业系统变革,与生态伙伴深度融合

伴随中国市场数字化发展进入到数智化时代,过去IaaS、PaaS、SaaS三者泾渭分明的状态已经无法满足企业多样化、碎片化的场景数智化需求,SaaS市场的发展己进入到一个新的融合期。

数智化转型对SaaS市场的影响

融合既包括SaaS与IaaS、PaaS的融合,更有生态伙伴之间的融合。为进一步提升公有云覆盖力,扩大其在B端的市场份额,厂商们开始逐渐向上构建SaaS生态联盟品牌。

跨界而来的互联网厂商利用IaaS层技术沉淀,构建aPaaS应用市场,使得SaaS产品具有更强的扩展性和定制能力,而后从自主研发、投资并购和生态合作三个层级围绕优势产品建立SaaS生态,一方面作为被集成方为创业型SaaS厂商提供技术支持,另一方面也发挥流量和资金优势,现阶段以免费或低价的 SaaS产品激活小微企业的使用意愿。

对于较大体量的创业型SaaS厂商来说,在历经技术驱动的洗礼和业务体系趋于完整后,加速规模扩张和产业并购。对于头部创业型SaaS厂商而言,有两个主要并购方向:第一是纵向并购,向产业链上游并购PaaS层厂商,加强SaaS厂商aPaaS平台的构建,以及IaaS层技术能力,自建公有云;第二是横向并购,通过并购专注于创新业务、细分业务的厂商,保证自身的技术创新能力并增强垄断力,通过对企业已有业务体系的调整和补充,构建企业级SaaS产品生态,达到最佳经济规模。通过结合发达市场的发展历程来看,对于有一定基础的SaaS企业,接下来的3~5年将是发展的黄金期,各赛道的头部厂商将会建立起具有高可用性的aPaaS平台,此后会出现诸多覆盖更细分领域的SaaS产品,国内SaaS市场将被彻底激活。

小结:

我们认为,企业服务的本质并未发生变化,只是构成企业基础设施的服务形态进化到以云端呈现的数据服务。在云服务领域迈入一个全新阶段之后,推动SaaS行业发展的基础驱动因素也会发生根本性变化,未来,围绕SaaS发展仍然离不开三大关键词,即持久战,从初创到壮大,SaaS公司的孵化相对漫长,要做好打持久战的准备;阵地战,需要步步为营,不断完善产品功能,慢慢积累中大型标杆客户;攻坚战,单纯的SaaS产品很难建立产品壁垒和防守难度,如何适应大型企业的业务模型,建立自身的护城河,这是一个需持续攻坚的课题。对SaaS企业而言,不管这“三大战役”打得如何,但可以肯定的是,人工智能、多模块一体化、移动化、自建PaaS平台无疑是行业四大发展趋势,在行业还未进入到贴身肉搏阶段,SaaS企业要做的就是,着眼未来,加大开发,押注跑道。

新闻